積立NISAと学資保険。教育費として貯めるならどっち?

出産して、子育てが始まると頭をよぎるのが今後の教育費。中でも多い質問が「学資保険と積立NISAどちらで貯める方がいいですか?」というもの。この2つの他にも資金資産を貯める方法は数多くありますが、今回は子どもの貯金の代名詞とも言える学資保険と、最近急増してきた積立NISAを使った教育費の貯め方に絞って、それぞれのメリット、デメリットなどをわかりやすく説明します!

そもそも積立NISAは投資にあたるので、掛け金に対して100%お金が増えるという補償はありません。ただ、若い世帯を中心に所得が増えない家庭が多くなったことや、国が本来投資で生み出された利益には税金が掛かるところを、積立NISAの口座は非課税にして後押ししていること、また「複利」という通常の学資保険にはないお金の増え方をすることから今大きな注目を浴びています。更に言うなら、少額から始められること。いつでも現金に変えられることもあって、学資保険代わりに積立NISAを選択する方も増えてきています。

ここでズバリ結論から言うと、学資保険か積立NISA。どちらを選ぶにしても、少額から早めにコツコツ貯める(投資する)ことに落ち着きます。でもこの本ページを知ることできっとあなたのご家庭にあった貯蓄方法の参考になると思いますので、長いですが最後までご覧ください。

※この記事は特定の保険会社・銀行・企業と提携して作成しているものではありません。

Written by 安木 麻貴

(一社)日本子育て制度機構 / 育児制度アドバイザー

誰も教えてくれない子育て支援制度を分かりやすく子育て世帯に伝えています。高校・大学での講話やyoutubeでも。

子ども1人にかかる教育費はどのくらい?

子供1人あたりに必要な教育資金は、幼稚園から大学まで国公立の学校に行ったとして、約1,000万円と言われています。もちろん子供の進路によって必要な金額は異なりますが、子供の教育費の中でも大学の費用が最大の負担です。初年度に支払う納付金には、授業料の他に入学金や設備費が含まれます。

貯金を開始する段階では、子供の進路は分かりません。国公立大学に進学するとは限らないので、少しキツイかもしれませんが、私立文系や私立理系の大学費用を目標に設定すると良いでしょう。ですので、大学進学時の18歳までに400万円~500万円の貯金という目標を仮定し積み立てる形でお話を進行していきます。

毎月いくら貯めたらいいの?

子供の貯金は毎月毎月の積立が基本です。

子供が18歳になるまでに400万円~500万円積み立てることを目標とした場合、毎月いくらを工面すれば良いのか計算します。

● 400万円 ÷ 204か月(17年)= 約19,600円(毎月の貯金額)

● 500万円 ÷ 204か月(17年)= 約24,500円(毎月の貯金額)

毎月約2万円ペースで積み立てていけば、子供が18歳になるまでに400万円を貯められます。また、500万円を目標とする場合には月に25,000円を目安に積み立てることになります。

他の親はどんな教育費の貯め方をしているのか?

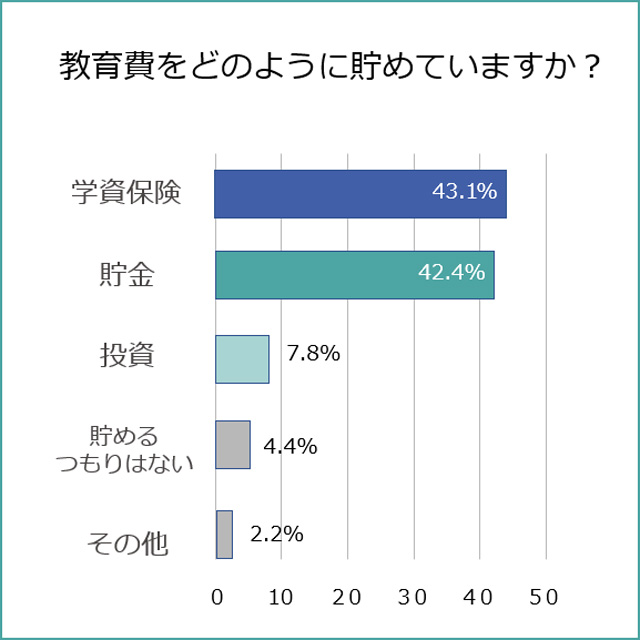

ここで気になるのが他の家庭の貯め方ですね。小学館のWebメディア『HugKum』さんが、子育て世代のお金事情を大調査!(2022年1月調査)というドストライクのアンケートを取られていましたのでご紹介させていただきます。図も参照させて頂きました。

教育費の貯め方は、1位は学資保険です。積立式の学資保険を使って必要な年齢までに計画的に教育費を作るという人が多いことがわかります。またほぼ同率で2位は「貯金」でした。

この調査では、「どんな目的でお金を貯めていますか?」という質問でも「子どもの教育費」はトップだったことからも、貯金でコツコツ貯めている人も多いことがわかります。また少数派ですが投資を活用しているという回答もみられます。

それでは早速、学資保険から見ていきましょう。

学資保険とは?

学資保険はいくらもらえる?いくらかける?

1.学資保険とは、子どもの将来の教育資金に備えるために、子どもの成長や進学などのタイミングに合わせてお祝金や満期保険金を受け取れる貯蓄型の生命保険商品。

2.高校生以下の子どもをもつ親が、子どもの教育資金のために毎月支払う支出額は平均15,776円。

3.学資保険の保険金として準備する金額は、200万〜300万円ほどになる傾向にある。

学資保険の特徴

学資保険の最大の特徴は、保険料払込免除特約などの充実した保障制度です。

保険料払込免除特約とは、学資保険の契約者(親)が万が一、死亡もしくは高度障害状態になって保険料の支払いが困難になったときに、

保険料の支払いが免除され、満額の保障を受けられる特約のことです。

貯金の場合は、例えば子どもが中学1年生の時に親権者が死亡すると今後の貯蓄がその時点で終わってしまいますよね。でもこの保険料払込免除特約は満額保障されます。このことから、親権者にもしものことがあった時にも子どもに教育資金が残せるという観点で学資保険は人気が高いのです。教育費と親の生命保険を兼ねているようなものですね。

支払った保険料よりも多くの保険金を受け取れる可能性がある

また、学資保険は返戻率をあげる工夫ができるのも魅力の一つです。 返戻率とは、支払った保険料総額に対する受け取った保険金総額の割合のことで、その割合が100%を超えると支払った金額より受け取った金額の方が大きいことになります。とはいうものの、親の生命保険というニュアンスが強いことから掛け金に対して、105%以上返ってくるという商品はあまりありません。せいぜい103%とか、中には90%台と掛け金より目減りするものも多くあります。お金を増やすというより親の万一の場合の補償という側面が学資保険は強いですね。 その点補償はない分、積立NISAはお金を増やすことが目的なので高い返戻率が期待できると言えるでしょう。

学資保険の月々の保険料相場はいくら?

子どもの教育資金を準備するのに、学資保険を活用する理由を解説してきましたが、では学資保険に既に加入している方はいくらくらい保険料を支払っているのでしょうか?

高校生以下の子どもを持つ親748名のうち、子どもの教育資金を準備する方法として58.3%が貯金、42.5%が学資保険、11.8%が財形貯蓄を利用しているようです。

このデータからは、正確に学資保険の加入者が毎月いくらの保険料を支払っているかまではわかりませんが、毎月いくらの金額を子どもの教育資金のために支出しているかはわかるため、学資保険にいくら支払うべきかの参考になるでしょう。

高校生以下の子どもの親、または予備校生・浪人生の親(754名)のうち、子どもの教育資金のための毎月の支出額ごとの割合は、毎月の子どもの教育資金のための毎月の平均支出金額は15,776円となるようです。0円の人が3割近くいますが、2万円以上の人も3割以上いることがわかります。

やはり、家計状況や子どもの教育方針など、各家庭の状況によって教育資金の支出額には差は出ます。

とはいえ、0円を除けば10,000〜14,999円が20.2%と最も多く、学資保険の加入する際の毎月の保険料として参考になる数値となりますね。

学資保険の満期金は平均いくらもらってる?

子どもの教育資金のために、高校生以下の子ども、または予備校生・浪人生を持つ親が10,000〜15,000円くらいを支払っていることはわかりました。 では、満期金はいくらになるのでしょうか。 子どもの教育資金のための毎月の平均支出額である15,776円を子どもが生まれてから中学校を卒業する15歳になるまで積み立て続けたと仮定してみます。 すると、次のように計算できます。 15,776(円)×12(ヶ月)×15(年)=2,839,680(円) この式から、学資保険でいくらもらえるかという満期金については200万〜300万円の間におさまることがわかります。

学資保険の毎月支払い額の変更や休止はできる?

これは学資保険によって様々です。色んな保険会社が学資保険プランを用意しているので、その点も加入前にしっかり把握しておきたいポイントです。また、注意しておいてもらいたいのが、殆どの学資保険は途中で解約すると支払った額より受け取り額が少なくなる傾向にあります。ありきたりな言葉ですが、月々の支払額は無理のない範囲を設定することが大切になってきます。

学資保険はどうやって申し込むの?

まずネットで検索してみてください。色んな会社の学資保険が出てきます。口コミ等も多いですね。ネットで申し込むと保険会社の担当者から連絡が入ります。その後、直接会って契約と言う流れが一般的です。担当者の対応の良さや経験も長期のお付き合いになりますので大きなポイントとなります。お知り合いに紹介してもらうのも良いかもしれませんね。

積立NISAとは?

積立NISAは学資保険と違い投資の分野になります。詳しく言えば投資信託。投資信託とは投資の専門家が米国株などで利益が出るように運用してくれること。なので保険・保証というより、お金を増やすということが目的です。

ただ本来、投資で生みだしたの利益には約20%の税金がかかります。例えば投資で100万円の利益が出た場合、20万円は税金で引かれてしまうということです。

ですが、NISA制度を使えばこの20万円の税金が引かれることがなく、100万円まるまるもらうことができるのです。

つまり投資の利益にかかるはずの税金約20%が非課税になるので20万円得をするということになります。このことから、教育資金を貯めるのにいいね!となり、人気が出てきました。

学資保険と違い万一の生命保険がつかないのですが、学資保険と比べて投資額に対し大幅な利益を期待できることが積立NISAの特徴です。

イクハクのYoutube「イクハクTV」でもメリット・デメリットを中心に説明していますのでご覧ください。

NISAを詳しく知ろう

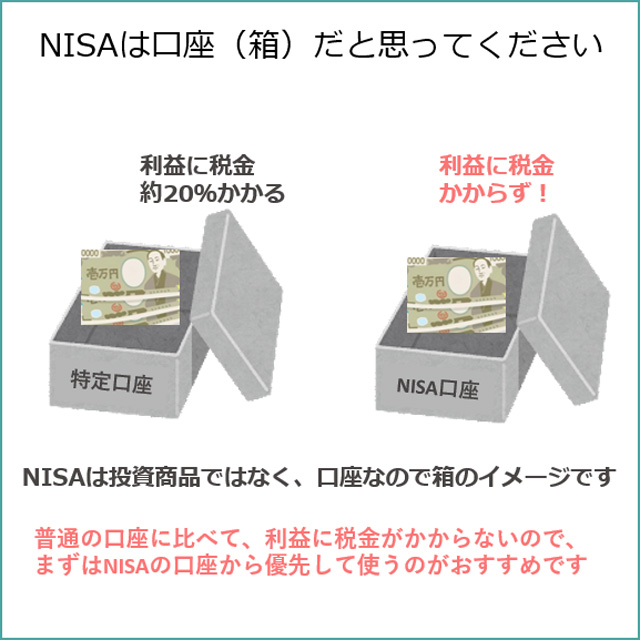

NISAは厳密に言えば「投資商品」ではなく、「口座」の名称です。なので箱のイメージ。普通の口座に比べて、利益に税金がかからないという特徴を持っています。

なので、「NISAは損することあるの?」というのは少しおかしいですよね。NISAはただの口座なので、その箱にあなたがどんな商品を入れて運用するかで利益や損失が発生します。NISAは投資商品ではなく、NISA口座という税金が掛からない口座ということを知っておきましょう。

積立NISAを始めるには?

まず、積立NISAを行うには積立NISAの口座を持つ必要があります。銀行や証券会社で無料で口座の開設ができます。ただ、金融機関によって商品のラインナップが大きく異なります。メガバンク(都市銀行)では数銘柄しか扱っていません。種類の多さで言えば、2022年12月現在では楽天証券かSBI証券が人気があるようです。

今ではオンラインでも口座が開設できるので便利ですね。

積立NISAの口座を開いたら商品を選び、運用スタートとなります。商品も様々なものがありますので、ネット等で情報を調べてみるのもいいでしょう。

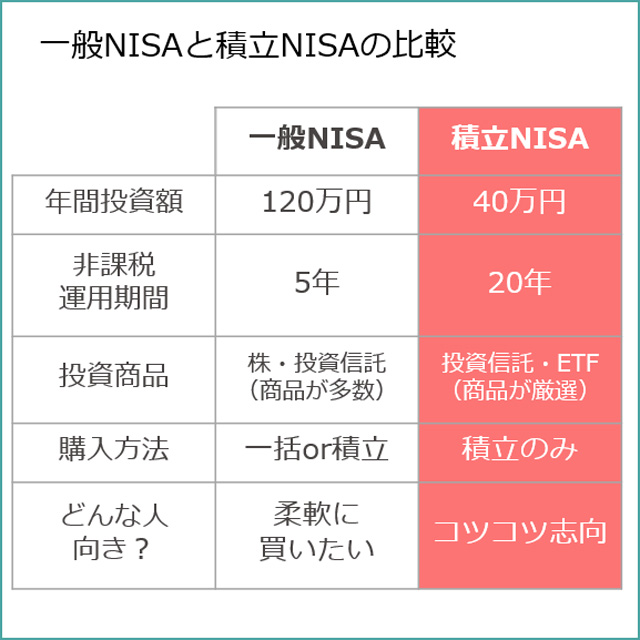

積立NISAと一般NISAの違いは?

積立NISAは、積立に特化したNISAで、元々あった一般NISAの反省点を踏まえて2018年に新しくできた制度です。そこで、商品を厳選して長期の投資を設計した「積立NISA」が誕生し、一般NISAと積立NISAどちらか選べるようになりました。積立NISAは毎月コツコツ貯蓄をするのに適している口座と言えるでしょう。子どもの教育費の蓄えはもちろん、ご自身の老後の生活の蓄えにも役立てている方も少なくありません。

※2022年11月、積立NISAの非課税運用期間の20年という制限を撤廃する議論が政府で話し合われ始めました。これにより、更に便利に使うことができるようになります。

積立NISAのメリットは?

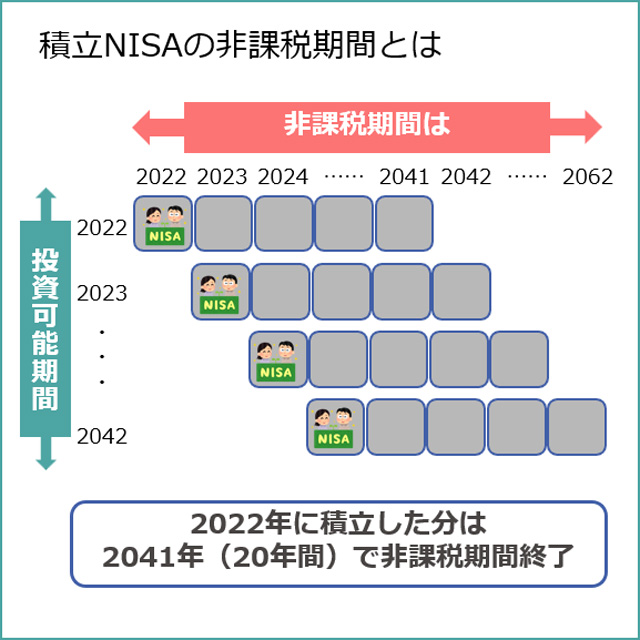

①利益に税金がかからない「非課税期間」が最長20年

※2022年11月、積立NISAの非課税運用期間の20年という制限を撤廃する議論が政府で話し合われ始めました。

②投資商品が厳選されており、低コストで優秀な商品がラインナップ

この①について、詳しく見ていきましょう。

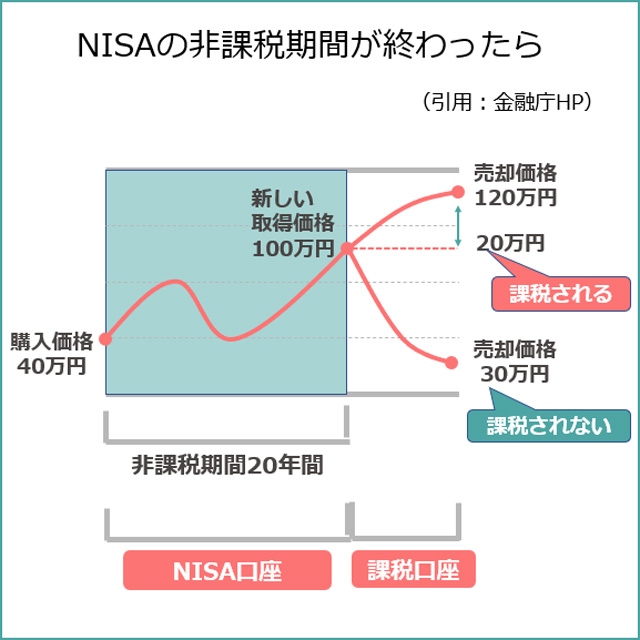

例えば現行の規定では、20年なので2022年に積立を開始したら2041年に非課税期間が終了します。その間はいつお金をおろしても利益に税金がかかりません。非課税期間にお金をおろさなくても20年後は自動的に特定口座に貯めたお金は移動します。

非課税期間20年ってそんなにすごいの?

年間40万円を20年積立して、年利5%と仮定すると元本(あなたが口座に入れた金額)800万円が1,358万円になり利益が558万円(!)出ます。

すごい利益だと思いませんか?

さらにこの利益558万円に20%かかるはずの税金113万円が非課税になって、支払う必要がないのです。年利5%なんてあるの?と思うかもしれませんが、積立NISAに適用できる投資商品の平均利回りは6.7%なので、決して非現実的な年利ではありません。

積立NISAの非課税期間が終わったらどうなるの?

購入価格40万円をずっとNISA口座に持っておいて、運用ののち20年後に100万円に増えたとします。20年後には非課税口座から税金のかかる課税口座(特定口座)に移りますが、その時の価格が新しい取得価格になります。つまり最初の購入40万円から20年後の新しい取得価格100万円の差額60万円には税金がかからないということになります。

そして、課税口座に移ってから120万円になった場合新しい取得価格100万円からの差額20万円にのみ税金がかかるだけで済むという大きなメリットがあります。最初の購入価格より下がった場合は利益がないので、税金はかかりません。

まとめると、積立NISAは非課税期間が終了して課税口座(特定口座)に移る時の価格が、新しい取得価格になります。ですので、「非課税期間が終了する!早く売らないと税金が掛かっちゃう!」と言って無理して売る必要はないのです。

積立NISAを25歳から始めた場合のシミュレーション

■設定条件■

・毎年40万円(月33,333円)の積立

・20年間(44歳まで)積立を続ける

・年利5%

【44歳になった時】

・貯蓄額は1,370万円になります。

【そのまま手を付けずに老後の備えとした場合】

・60歳~80歳まで毎年200万円(月16万円)を取り崩していける額になっています。

積立NISAを35歳から始めた場合のシミュレーション

■設定条件■

・毎年40万円(月33,333円)の積立

・20年間(54歳まで)積立を続ける

・年利5%

【54歳になった時】

・貯蓄額は1,370万円になります。

【そのまま手を付けずに老後の備えとした場合】

・60歳~80歳まで毎年131万円(月11万円)を取り崩していける額になっています。

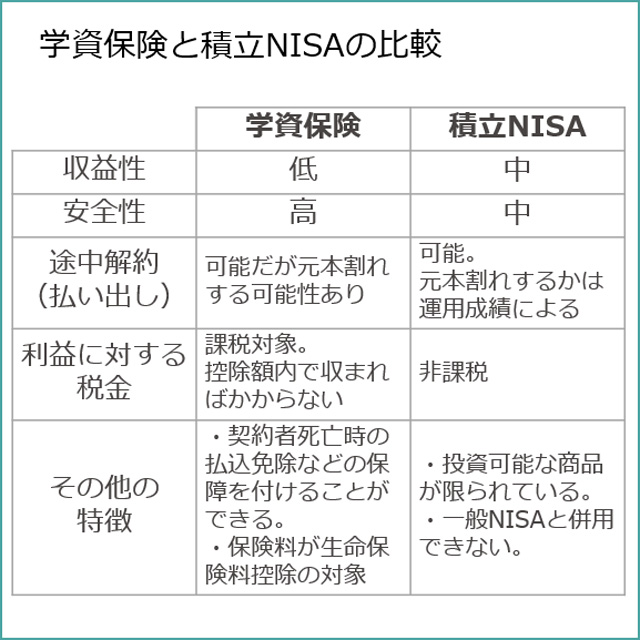

学資保険と積立NISAの比較

学資保険が向いているのはどんな人?

学資保険が向いているのは子供の教育資金に対してできるだけリスクは取りたくない人です。 保険料が払えずに途中で解約してしまったり、契約している保険会社が倒産してしまったりしなければ、満期等に契約時に定められた金額を受け取ることができます。 あらかじめ受け取れる金額が分かっているので資金の計画を立てやすいというメリットもあります。 また、契約者に万が一のことがあった場合も保険料の払込が免除されて満期時に予定通り保険金を受け取れる特約を付けることができます。 親が死亡したり高度障害を負ったりして教育資金を用意できなくなることを防ぐことも可能です。 ただし、デメリットとして学資保険ではあまり資金が増えないということがあります。 また、商品によっては満期まで保険料を支払っても返戻率が100%を下回る(元本割れする)ものもあります。 教育資金を貯めるという面では、安全性は高いですが大きく増やすこともできないのが学資保険です。

積立NISAが向いているのはどんな人?

積立NISAが向いているのは教育資金を貯めるのに多少のリスクなら受け入れるよという人です。 積立NISAは制度上、長期に運用すればするほどリスクが抑えられていく造りになっています。 そのため、大学の入学資金など投資期間が十分に確保できる場合は、一般の家庭でも十分に選択肢に入るのが積立NISAです。 とはいえ、投資なので元本保証はありません。資金が必要となる直前にリーマンショックのような状況になれば大きく元本割れすることもあり得ます。 教育資金を貯めるのにリスクは取れない、あるいは取りたくないという場合には学資保険の方が向いているでしょう。 一方で教育資金を増やすための多少のリスクは許容できるのであれば、積立NISAの利用を考えてみてもよいでしょう。

まとめ

教育資金を貯めるのに2022年現在、学資保険ではなく積立NISAを検討する人も出てきています。

それぞれに収益性やリスクが異なるので、家庭の状況に応じてどの手段で教育資金を貯めるのか決めるとよいでしょう。

学資保険より増やすことを狙いたい場合は積立NISA、教育資金を貯めるのにリスクは取れない、リスクは取りたくないという場合は学資保険というのを基本に検討してみましょう。

学資保険よくある質問

-

学資保険の契約者は、父親と母親のどちらにした方がよいですか?

-

学資保険のご契約者は、「父親」「母親」という区別ではなく、「最も収入の多い方」がご契約者になられることをおすすめします。

ご契約者に万一のことがあった場合、残されたご家族がその後の保険料の支払いに困らないようであれば、ご契約者の名義は「父親」「母親」のどちらでもよいと思いますが、一般的には「父親=契約者」とされるケースが多いようです。 -

学資保険に加入できるのは、子どもが何歳から何歳までですか?

-

保険会社にもよりますが、出生前から最長15歳まで加入できるものがあります。

学資保険は、「祝い金、満期金を受け取るタイミング」=「進学のタイミング」ですから、「残り期間が短い」=「お子さまの年齢が高い」と、積立と保険料運用の期間が短くなり、貯蓄メリットが低くなるため、加入時のお子さまの年齢にも制限があります。妊娠がわかったら、できるだけ早く学資保険の検討を始めるのもいいと思います。 -

学資保険の選び方が分かりません。商品を選ぶポイントを教えてください。

-

教育資金の用途として大学進学費用を重視するか、中学校・高校などの進学時にも資金を利用するかがポイントです。学資保険を選ぶ際には、まず次の2つの点が大切です。

・お子さまの進路選択のイメージを持つこと

・必要となるであろう教育費の目安を把握しておくこと

積立NISAよくある質問

-

月5000円からでもできるの?

-

積立NISAは、最低100円から始められます。ですから、「毎月投資できるほど家計に余裕がない」と不安に感じる人であっても、好きな金額から気軽に始められるのが大きなメリットです。

また、積立NISAは長期間の積立投資に適した制度なので、毎月5000円程度の少額の積み立てでも長く続けることで十分に投資の効果が得られます。積み立てる期間が長くなるほどリスクも抑えられるため、早く始めるに越したことはありません。 -

積立NISAの毎月の投資費用の変更はできますか?

-

積立NISAの積み立て金額は、いつでも変更できます。店舗のある金融機関であれば店頭でも変更できますが、Webサイトで手続きすると便利なようです。変更できる金額は金融機関によって違う場合があるものの、年間400,000円を超えない範囲で増減が可能です。事前に口座を持つ金融機関で調べておきましょう。

-

積立NISAの積み立ては毎月必ずではなく、あるとき払いでも大丈夫でしょうか?

-

この質問とても多くいただきます。毎月の積立て金額が口座に入っていない場合は、単に買い付けが行われないだけです。積立NISAは、いつでも解約することができ、いつでも再び始めることができます。初心者の方でも無理のない形で、非課税メリットを得ながらお得に積立投資ができる仕組みです。

ただ、積立NISAをスタートした人が最もしてはいけないのは、「積立NISAをやめること」です。10年、20年と長期にわたって投資することで、お金を増やすための余裕資金になります。ですので、焦って積立NISAをやめるのではなく、可能な金額設定でコツコツと積立NISAを続けることが大切です。

金融庁の試算では、積立NISAて資産を20年間保有した場合、利益は年率2%~8%の間に落ち着くとされています。もちろん、「必ずそうなる」と言い切れるものではありませんが、淡々と積み立てを続けることをおすすめします。 -

積立NISAで、1年間に20万円分しか使わなかった場合には、残りの20万円の未使用分を翌年に繰り越すことはできますか?

-

できません。積立NISAの利用限度額(非課税枠)は一人年間40万円で、非課税枠の未使用分の翌年への繰り越しはできません。

-

積立NISAで購入した株式投資信託はいつでも売却できますか?

-

積立NISAで購入した株式投資信託は、いつでも売却できます。ただし、売買益を非課税とするためには、購入した年の1月から起算して20年以内(例えば、2022年12月に株式投資信託を購入された場合、2041年12月末まで)に売却していただく必要があります。